- ตั้งสติให้ดี “โลกนี้ มีเกิด มีตาย”Posted 1 month ago

- อย่าหาเรื่องอยู่ร้อน นอนทุกข์Posted 2 months ago

- โลกธรรมPosted 2 months ago

- อนุโมทนา คนพิการสู้ชีวิตPosted 2 months ago

- สลายความเกลียดชังPosted 2 months ago

- สู้ดีกว่าลาโลกPosted 2 months ago

- ใช้คาถาพระพยอมบ้างPosted 2 months ago

- เสียงชื่นชมดีกว่าเขาด่าPosted 2 months ago

- ต้องใช้ยาแรงกับคนขายชาติPosted 2 months ago

- บทเรียนผู้เห็นกงจักรเป็นดอกบัวPosted 2 months ago

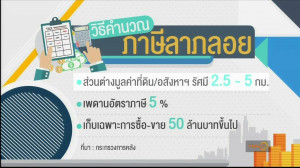

ภาษีลาภลอย : เรื่องบ่มิไก๊

คอลัมน์ โลกอสังหาฯ “ภาษีลาภลอย : เรื่องบ่มิไก๊”

โดย ดร.โสภณ พรโชดชัย

(โลกวันนี้วันสุข วันที่ 20-27 กรกฏาคม 2561)

รัฐบาลออกร่าง พ.ร.บ.ภาษีลาภลอยเป็นเรื่องหลอกเด็ก ไม่มีแก่นสาร และจะเก็บอะไรไม่ได้ เพียงแต่ “แสดงละคร” ให้เห็นว่าต้องการลดความเหลื่อมล้ำ แต่ทำอะไรไม่ได้ เป็นแค่ “มะเขือเผา”

วันนี้ผมในฐานะประธานกรรมการบริหาร ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส (www.area.co.th) ให้ความเห็นต่อร่างพระราชบัญญัติภาษีการได้รับประโยชน์จากการพัฒนาระบบสาธารณูปโภคขั้นพื้นฐานด้านคมนาคมขนส่งของรัฐ พ.ศ. …. (Windfall Tax) หรือเรียกสั้นๆว่า “ภาษีลาภลอย” (https://bit.ly/2JpXwpi) เพื่อให้ทุกท่านได้ตาสว่างว่าไม่มีอะไรในกอไผ่

ภาษีนี้เก็บกับบุคคลธรรมดาหรือนิติบุคคลซึ่งเป็นเจ้าของที่ดินหรือครอบครองที่ดินอันเป็นทรัพย์สินของรัฐหรือเป็นเจ้าของห้องชุด บุคคลธรรมดาหรือนิติบุคคลซึ่งเป็นเจ้าของที่ดินหรือหรือครอบครองที่ดินอันเป็นทรัพย์สินของรัฐหรือห้องชุดที่ใช้ประโยชน์ในเชิงพาณิชย์ที่มีมูลค่าสูงกว่า 50 ล้านบาท และผู้พัฒนาอสังหาริมทรัพย์ที่เป็นเจ้าของห้องชุดรอการจำหน่าย ซึ่งอยู่รอบพื้นที่ที่มีโครงการพัฒนาระบบสาธารณูปโภคขั้นพื้นฐานด้านคมนาคมขนส่งของรัฐ อันได้แก่ โครงการรถไฟความเร็วสูง รถไฟรางคู่ รถไฟฟ้าขนส่งมวลชน สนามบิน ท่าเรือ โครงการทางด่วนพิเศษ และโครงการอื่นๆที่กำหนดในกฎกระทรวง

การจัดเก็บภาษีใน 2 กรณีดังนี้

กรณีที่ 1 คือการจัดเก็บในระหว่างการดำเนินโครงการ จะจัดเก็บจากการขายหรือเปลี่ยนกรรมสิทธิ์ในที่ดินหรือห้องชุดทุกครั้งรอบพื้นที่โครงการในรัศมีที่กำหนด

กรณีที่ 2 คือการจัดเก็บเมื่อการดำเนินโครงการแล้วเสร็จ จะจัดเก็บจากที่ดินหรือห้องชุดที่ใช้ประโยชน์ในเชิงพาณิชย์ที่มีมูลค่าสูงกว่า 50 ล้านบาท (ยกเว้นใช้ประโยชน์เป็นที่อยู่อาศัยและทำเกษตรกรรม) และเก็บจากห้องชุดของผู้พัฒนาอสังหาริมทรัพย์ที่รอการจำหน่าย ซึ่งอยู่รอบพื้นที่ที่มีโครงการ เพียงครั้งเดียว โดยพื้นที่จัดเก็บภาษีได้แก่

1.รถไฟความเร็วสูง รถไฟรางคู่ รถไฟฟ้าขนส่งมวลชน พื้นที่ในรัศมี 2.5 กิโลเมตรรอบสถานี

2.สนามบิน พื้นที่ในรัศมี 5 กิโลเมตรจากแนวเขตห้ามก่อสร้างของสนามบิน

3.ท่าเรือ พื้นที่ในรัศมี 5 กิโลเมตรจากแนวเขตที่ดินของท่าเรือ

4.โครงการทางด่วนพิเศษ พื้นที่ในรัศมี 2.5 กิโลเมตรรอบทางขึ้นและทางลง

ในการจัดเก็บให้กรมสรรพากรเป็นหน่วยงานรับผิดชอบจัดเก็บภาษี โดยมอบอำนาจให้กรมที่ดินจัดเก็บภาษีแทนในกรณีที่ 1 และมอบอำนาจให้องค์กรปกครองส่วนท้องถิ่นจัดเก็บภาษีแทนในกรณีที่ 2 ทั้งนี้ กรมที่ดินและองค์กรปกครองส่วนท้องถิ่นอาจรับส่วนลดหรือค่าใช้จ่ายตามอัตราที่กำหนดในกฎกระทรวง แต่ต้องไม่เกินร้อยละ 3 ของภาษีที่รับชำระ

ทั้งนี้ อัตราภาษีที่จัดเก็บ กำหนดอัตราเพดานภาษีสูงสุดที่กรมที่ดินและองค์กรปกครองส่วนท้องถิ่นมีอำนาจจัดเก็บได้ไม่เกินร้อยละ 5 ของฐานภาษี ส่วนอัตราภาษีที่ใช้จัดเก็บจริงจะกำหนดในพระราชกฤษฎีกา

ฐานภาษีเพื่อการคำนวณภาษีแบ่งเป็น 2 กรณี กรณีแรก โครงการที่ทำสัญญาก่อนร่างพระราชบัญญัติมีผลบังคับใช้ และยังพัฒนาโครงการไม่แล้วเสร็จ ให้คำนวณฐานภาษีจากส่วนต่างของมูลค่าที่ดินหรือห้องชุดที่เพิ่มขึ้นระหว่างมูลค่าในวันที่ร่างพระราชบัญญัติมีผลบังคับใช้และมูลค่าในวันที่โครงการแล้วเสร็จ เว้นแต่ในกรณีห้องชุดที่ปลูกสร้างใหม่ ให้คำนวณส่วนต่างของมูลค่าห้องชุดโดยใช้มูลค่าห้องชุดที่คำนวณได้คูณด้วยร้อยละยี่สิบ เนื่องจากไม่สามารถคำนวณมูลค่าห้องชุดที่เพิ่มขึ้นมาได้ และโครงการที่ทำสัญญาหลังจากที่ร่างพระราชบัญญัติมีผลบังคับใช้ ให้คำนวณฐานภาษีจากส่วนต่างของมูลค่าที่ดินหรือห้องชุดที่เพิ่มขึ้นระหว่างมูลค่าวันที่รัฐเริ่มดำเนินโครงการและมูลค่าในวันที่โครงการแล้วเสร็จ เว้นแต่ในกรณีห้องชุดที่ปลูกสร้างใหม่ ให้คำนวณส่วนต่างของมูลค่าห้องชุดโดยใช้มูลค่าห้องชุดที่คำนวณได้คูณด้วยร้อยละยี่สิบ เนื่องจากไม่สามารถคำนวณมูลค่าห้องชุดที่เพิ่มขึ้นมาได้

การคำนวณมูลค่าที่ดินและห้องชุด ให้ใช้ราคาประเมินทุนทรัพย์ที่ดินและราคาประเมินทุนทรัพย์ห้องชุดเพื่อเรียกเก็บค่าธรรมเนียมจดทะเบียนสิทธิและนิติกรรมตามประมวลกฎหมายที่ดินที่คณะกรรมการกำหนดราคาประเมินทุนทรัพย์กำหนดเป็นเกณฑ์ในการคำนวณ โดยการคำนวณภาษีให้ใช้ฐานภาษีของที่ดินหรือห้องชุดที่คำนวณได้คูณด้วยอัตราภาษี

ที่ดูน่ากลัวแต่จริงๆไม่มีอะไรก็คือเรื่องบทลงโทษ กรณีผู้เสียภาษีมิได้ชำระภาษีค้างชำระ เบี้ยปรับและเงินเพิ่มภายในเวลาที่กำหนดไว้ในหนังสือแจ้งเตือน เมื่อพ้นเก้าสิบวันนับแต่วันที่ได้รับหนังสือแจ้งเตือนดังกล่าวแล้ว ให้อธิบดีกรมสรรพากรมีอำนาจออกคำสั่งเป็นหนังสือยึด อายัด และขายทอดตลาดทรัพย์สินของผู้เสียภาษี เพื่อนำเงินมาชำระภาษีค้างชำระ เบี้ยปรับ เงินเพิ่ม และค่าใช้จ่ายอันเนื่องมาจากการยึด อายัด และขายทอดตลาดทรัพย์สินนั้นได้ แต่ห้ามมิให้ยึดหรืออายัดทรัพย์สินของผู้เสียภาษีเกินกว่าความจำเป็นที่พอจะชำระภาษีค้างชำระ เบี้ยปรับ และเงินเพิ่ม และค่าใช้จ่ายดังกล่าว

ผมขอวิพากษ์ดังนี้

1.เป็นภาษีที่รกรุงรัง ไม่มีความจำเป็น

2.ทำความวุ่นวาย สร้างต้นทุนในการจัดเก็บ

3.เป็นแค่การ “เขียนเสือให้วัวกลัว” เพราะจะจัดเก็บสำหรับทรัพย์ที่มีราคา 50 ล้านบาทขึ้นไปเป็นหลัก

4.เป็นภาษีที่คงจะจัดเก็บอะไรแทบไม่ได้เป็นชิ้นเป็นอันคล้ายภาษีมรดก

5.เป็นภาษีที่ซ้ำซ้อนกับภาษีอื่น เช่น ภาษีที่ดินและสิ่งปลูกสร้าง

6.การใช้ราคาประเมินทุนทรัพย์นั้น ราคาดังกล่าวมักต่ำกว่าความเป็นจริง โดยเฉพาะทรัยพ์สินราคาแพงๆมักจะมีราคาประเมินราชการต่ำเป็นพิเศษ เป็นการช่วยคนรวยอยู่แล้ว

7.อันที่จริงควรจัดเก็บภาษีการเพิ่มค่า (Betterment Tax) เช่น ตอนซื้อมาราคา 1 ล้านบาท ตอนขายไปหากมีราคา 5 ล้านบาท ก็คิดส่วนที่กำไรคือ 4 ล้านบาทสัก 20% เข้าหลวง เพราะยังไงๆก็กำไรมหาศาลอยู่แล้ว ควรแบ่งเข้าหลวงมาพัฒนาประเทศบ้าง

แต่เรื่องดีๆเพื่อประโยชน์ของชาติและประชาชนส่วนใหญ่อย่างนี้ รัฐบาลและ คสช. จะไม่ทำ (ไม่รู้เป็นยังไง สังเกตมาหลายทีแล้ว มักทำแต่เรื่องปลีกย่อยเช่นภาษีลาภลอยนี้)

You must be logged in to post a comment Login