- ตั้งสติให้ดี “โลกนี้ มีเกิด มีตาย”Posted 2 months ago

- อย่าหาเรื่องอยู่ร้อน นอนทุกข์Posted 2 months ago

- โลกธรรมPosted 2 months ago

- อนุโมทนา คนพิการสู้ชีวิตPosted 2 months ago

- สลายความเกลียดชังPosted 2 months ago

- สู้ดีกว่าลาโลกPosted 2 months ago

- ใช้คาถาพระพยอมบ้างPosted 2 months ago

- เสียงชื่นชมดีกว่าเขาด่าPosted 2 months ago

- ต้องใช้ยาแรงกับคนขายชาติPosted 2 months ago

- บทเรียนผู้เห็นกงจักรเป็นดอกบัวPosted 2 months ago

เน็กซัสชี้ตลาดอสังหาฯ กทม.ปรับตัวมากที่สุดในรอบ 10 ปี แนะผู้ประกอบการต้องคิดแบบใหม่ เพื่อรองรับไลฟ์สไตล์ที่เปลี่ยนไป

เน็กซัส เผยภาพตลาดอสังหาริมทรัพย์ในกรุงเทพปี 2563 แม้ทุกปัจจัยล้วนส่งผล กระทบต่อการเปิดตัวโครงการ ราคา และยอดขาย แต่ผู้ประกอบการสามารถปรับตัวกันได้ดี โดยทั้งปีสามารถสร้างยอดขายที่ 32,800 หน่วย เมื่อเทียบกับโครงการที่เปิดตัวใหม่จำนวน 20,100 หน่วยทำให้ตลาดดูมีศักยภาพที่ดีขึ้นในแง่ของยอดขายรวม ส่งผลให้ยอดสะสมคอนโดในตลาดอยู่ที่ 674,100 หน่วย โดยปี 2564 นี้คาดว่าราคาคอนโดมิเนียมน่าจะอยู่ในระดับใกล้เคียงกับปีที่ผ่านมาสำหรับตลาดอาคารสำนักงาน อัตราการเช่ายังคงอยู่ที่ 91% ปรับราคาขึ้นเพียง 1% เตือนอีก5ปีข้างหน้าจะมีอาคารสำนักงานสร้างแล้วเสร็จอีก 1.8 ล้านตารางเมตร ผู้ประกอบการควรตั้งรับให้ดี เพราะไลฟ์สไตล์คนทำงานเปลี่ยนอย่างรวดเร็ว แนะเพิ่มฟังก์ชั่นให้อาคาร คาดธุรกิจให้เช่าพื้นที่ทำ Data Center จะเป็นธุรกิจใหม่ที่มาแรงในอนาคต ในขณะที่ห้างสรรพสินค้าราคาค่าเช่าพื้นที่ยังทรงตัว

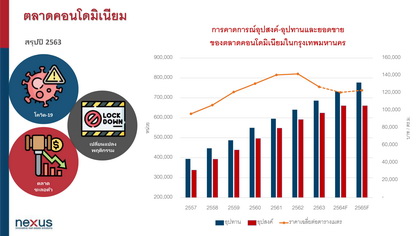

ตลาดคอนโดมิเนียม

นางนลินรัตน์ เจริญสุพงษ์ กรรมการผู้จัดการบริษัท เน็กซัส พรอพเพอร์ตี้ มาร์เก็ตติ้ง จำกัด (Mrs. Nalinrat Chareonsuphong, Managing Director of Nexus Property Marketing Company Limited)เผยว่า ปี 2563 ที่ผ่านมา ตลาดคอนโดมิเนียมมีการปรับตัวมากที่สุดในรอบ 10 ปีซึ่งสาเหตุหลักมีอยู่ 2 ประการคือ การชะลอตัวของตลาดจากกำลังซื้อที่ลดลงต่อเนื่องจากปี2562ผนวกกับสถานการณ์โควิด–19 ทั้งนี้พบว่าปี2563 มีคอนโดมิเนียมเกิดขึ้นใหม่เพียง20,100หน่วย จาก64 โครงการคิดเป็นอัตราการเพิ่มขึ้น39%จากอัตราการเพิ่มเฉลี่ยคอนโดมิเนียมในช่วง 5 ปีที่ผ่านมาที่ 51,000 หน่วยต่อปีการเพิ่มขึ้นของคอนโดฯ อีก 20,100 หน่วยนี้ ส่งผลให้คอนโดมิเนียมมีหน่วยสะสมในตลาดทั้งสิ้น674,100 หน่วยส่วนสาเหตุการชะลอตัวของอุปทานใหม่ในตลาดส่วนหนึ่งมาจากโครงการที่เลื่อนการเปิดตัวหรือหยุดโครงการไปถึง 5,800 หน่วย 18 โครงการคิดเป็น 29% ของคอนโดในตลาดที่เปิดใหม่ปี2563

จุดเปลี่ยนสำคัญในตลาดในแง่ของอุปทานคือผู้ประกอบการหันมาพัฒนาคอนโดมิเนียมในระดับราคาที่จับต้องได้สำหรับคนไทยมากขึ้นซึ่งเป็นเทรนด์ที่ต่อเนื่องจากปี 2562 โดยสัดส่วนคอนโดมิเนียมระดับกลาง (mid market)และซิตี้คอนโดมีถึง 60% และตลาดใหม่คอนโดราคาย่อมเยาบนทำเลนอกเมือง(affordable market)ที่มีระดับราคาต่ำกว่า 1 ล้านบาทหรือต่ำกว่า 50,000 บาทต่อตารางเมตรมีจำนวนถึง 3,600 หน่วยคิดเป็น 18% ของอุปทานใหม่ในปี 2563 เลยทีเดียวในขณะเดียวกันลดสัดส่วนคอนโดในระดับไฮเอนด์และลักชัวรี่ลงเป็นอย่างมากเหลือเพียง 22%ของคอนโดฯ ใหม่ในตลาดทั้งหมด

ทั้งนี้การพัฒนาสินค้าคอนโดฯ ที่เปลี่ยนแปลงไปนั้นมีผลโดยตรงกับทำเล โดยในช่วงปีที่ผ่านมา มีคอนโดมิเนียมตลาดใหม่เกิดขึ้นในบริเวณรอบนอกเมืองหรือปริมณฑลที่มีรถไฟฟ้าเข้าถึงขยายไกลออกจากใจกลางเมืองทั้งฝั่งเมืองตะวันออกและทางเหนือของกรุงเทพ โดยมีจำนวนหน่วยมากถึง 4,400 ยูนิต โดยสัดส่วนคอนโดมิเนียมในทำเลใหม่นี้ คิดเป็น 21% ของคอนโดใหม่ทั้งหมดในตลาด สำหรับตลาดรอบใจกลางเมืองนั้น อุปทานที่เพิ่มขึ้นมากที่สุดยังเป็นบริเวณสุขุมวิทตอนปลายคิดเป็นประมาณ 20% ของจำนวนคอนโดมิเนียมใหม่ในตลาดในทางตรงกันข้ามตลาดใจกลางเมืองบริเวณสาทร หลังสวน และสุขุมวิทตอนต้นมีคอนโดใหม่เกิดขึ้นเพียง 11% หรือประมาณ 2,250 หน่วยเท่านั้น

เมื่อพิจารณาในด้านยอดขายพบว่า ในปี 2563 ยอดขายคอนโดมิเนียมในตลาดกรุงเทพมีจำนวนรวมทั้งสิ้น 32,800หน่วยโดยแบ่งเป็นยอดขายจากห้องชุดที่เปิดใหม่ในปี 2563 จำนวน 9,100 หน่วย (คิดเป็นยอดขายเฉลี่ยของห้องชุดที่เปิดใหม่อยู่ที่ 45%) และห้องชุดที่เปิดขายก่อนปี 2563 มียอดขายเพิ่มขึ้นอีกประมาณ 23,700 หน่วย ทั้งนี้ ยอดขายที่สูงกว่าอุปทานใหม่ที่เพิ่มขึ้นทำให้อัตราขายรวมในตลาดปรับตัวเพิ่มขึ้นอยู่ที่ 93% สำหรับผู้ซื้อส่วนใหญ่จะเป็นผู้บริโภคที่ซื้อคอนโดเพื่ออยู่อาศัยเองผู้ซื้อเพื่อการลงทุนมีในสัดส่วนที่ไม่มาก และการเก็งกำไรแทบจะหายไปจากตลาดอย่างสิ้นเชิง ทั้งนี้ปัจจัยหลักที่กระตุ้นยอดขายคือการลดราคาของผู้ประกอบการนั่นเอง

สำหรับราคาขายคอนโดมิเนียมนั้นมีการปรับตัวลดลงตั้งแต่ครึ่งปีแรกในอัตรา 16% และปรับลดลงอีก 4% ในช่วงไตรมาสที่ 3 ในขณะที่ไตรมาสที่ 4 มีการปรับตัวขึ้นเล็กน้อยเมื่อเปรียบเทียบราคาที่ลดลงตลอดทั้งปีพบว่าราคาคอนโดมิเนียมในตลาดลดลงถึง11% จาก 141,800 บาทต่อตารางเมตรในปี 2562 เป็น 126,900 บาทต่อตารางเมตรในปี 2563โดยปัจจัยที่ทำให้ราคาปรับลดลงนั้นมาจากการที่ผู้ประกอบการลดราคาเพื่อระบายสต๊อกและโครงการใหม่ๆ ที่เปิดตัวเป็นโครงการระดับกลางและ Affordable Condo ที่ตอบรับกับความสามารถในการซื้อส่วนใหญ่ของคนกรุงเทพมากขึ้นนั่นเอง

แนวโน้มตลาดคอนโดมิเนียมในปี 2564 นั้น นางนลินรัตน์ เจริญสุพงษ์ คาดการณ์ว่า อุปทานใหม่ที่จะเกิดขึ้นในปี 2564จะเพิ่มขึ้นประมาณ 33,000 -38,000 หน่วย ทั้งนี้ส่วนหนึ่งมาจากโครงการที่ชะลอการพัฒนาไปในปี 2563 และโครงการที่ผู้ประกอบการซื้อที่ดินและประกาศแผนพัฒนาไว้แล้วซึ่งรวมกันมากกว่า 16,000 หน่วย โดยโครงการใหม่ๆที่จะเกิดขึ้นน่าจะเป็นโครงการขนาดเล็กและมีราคาขายที่ต่ำลง ทั้งนี้ คาดว่าในครึ่งปีแรกของปี 2564 ความต้องการซื้อคอนโดยังคงอยู่ในระดับต่ำ หากไตรมาสที่ 3 เริ่มมีการท่องเที่ยวและเศรษฐกิจเริ่มฟื้นตัว น่าจะเห็นความต้องการในตลาดเพิ่มขึ้น ความต้องการซื้อจะยังคงอยู่ในระดับที่ใกล้เคียงกับปี 2563 คือในระดับ 30,000-35,000 หน่วย ซึ่งจากตัวเลขประมาณการดังกล่าว ทำให้อัตราการขายรวมน่าจะคงอยู่ที่ 93% เท่ากับปี2563แต่ระดับราคาเฉลี่ยน่าจะยังปรับลดลงอีก สืบเนื่องจากการลดราคาของโครงการที่สร้างเสร็จและโครงการใหม่ที่พัฒนาสำหรับตลาดระดับกลางเพิ่มขึ้น

หากจะวิเคราะห์กลยุทธ์ทางธุรกิจอสังหาริมทรัพย์เพื่อการอยู่อาศัย จากการที่ตลาดคอนโดมิเนียมโดยรวมมีการปรับตัวทั้งเรื่องราคา อุปทานและอุปสงค์มาตลอดปี เป็นผลทำให้ตลาดมือสองค่อนข้างชะลอตัวลงและจากทัศนคติและพฤติกรรมผู้บริโภคที่เปลี่ยนแปลงไป ทำให้ตลาดที่อยู่อาศัยแนวราบยังคงมีความต้องการอย่างต่อเนื่องในทุกระดับราคา โดยเป็นการซื้อเพื่ออยู่อาศัยจริง และหากจะมองถึงกำลังซื้อจากต่างชาตินั้น ในขณะนี้ยังคงนิ่งอยู่ โดยคาดว่าน่าจะมีโอกาสได้เห็นการกลับมาของต่างชาติในช่วงหลังไตรมาสที่ 2 ของปีนี้

เทรนด์การปรับตัวในการทำธุรกิจในช่วง 2-3 ปีที่ผ่านมา มีปัจจัยกระตุ้นหลายประการ ได้แก่ 1) ผู้บริโภคมีไลฟ์สไตล์ที่เปลี่ยนแปลงไปอย่างรวดเร็วโดยโควิด-19 เป็นตัวกระตุ้นสำคัญ 2) เทคโนโลยีเข้ามามีบทบาทในการใช้ชีวิตมากขึ้น 3) การที่ประเทศไทยกำลังเตรียมตัวเข้าสู่สังคมผู้สูงอายุ กลยุทธ์การทำธุรกิจอสังหาริมทรัพย์จึงต้องปรับตัวอย่างมาก เนื่องจากเป็นธุรกิจที่อยู่กับไลฟ์สไตล์ของผู้บริโภคในทุกระยะ แต่การปรับตัวที่รวดเร็ว ก็ต้องคำนึงถึงความเป็นไปได้ในเชิงกลยุทธ์ที่ส่งผลไปถึงราคาขาย อาทิ การปรับตัวโดยการใส่เทคโนโลยีที่ทันสมัยเข้าไปในคอนโดฯ แต่ผู้ประกอบการควรคำนึงถึงความต้องการที่แท้จริงของผู้บริโภค (Real Demand) เนื่องจากเทคโนโลยีเป็นปัจจัยหนึ่งที่ส่งผลกระทบต่อราคาคอนโดมิเนียมด้วย เพราะสถานการณ์เศรษฐกิจที่ยังคงผันผวน มีความไม่แน่นอนและกำลังซื้อต่ำ เป็นต้น หรือการปรับตัวโดยการเลือกทำเลในการพัฒนาโครงการทั้งนี้สินค้าที่เน้นการลงทุน ต้องเลือกทำเลที่ดีจริง หรือรอให้ตลาดท่องเที่ยวกลับมาอีกครั้ง และวัคซีนที่เริ่มใช้งานได้น่าจะทำให้ธุรกิจท่องเที่ยวและการบินเริ่มกลับมา สำหรับคอนโดมิเนียมจะทยอยเสร็จปีนี้และภายในปีหน้า จะมีจำนวน 30,300หน่วย น่าจะยังมีการปรับลดราคาต่อเนื่อง เพื่อเสริมสภาพคล่องให้กับธุรกิจ ผู้ประกอบการที่หันมาพัฒนาโครงการเพื่อรายได้ระยะยาวจากค่าเช่า(Recurring Income) จะต้องปรับเปลี่ยนกลยุทธ์อีกครั้ง เนื่องจากการชะลอตัวทางเศรษฐกิจทำให้ความต้องการในสินค้าส่วนนี้ลดลงด้วย ผู้ประกอบการควรหันมาพัฒนาสินค้าเพื่อการเติบโตที่ยั่งยืนมากขึ้น

ในส่วนของผู้บริโภคเองการเลือกซื้อสินค้าต้องดูกำลังซื้อที่แท้จริงของตนเอง การหวังพึ่งรายได้ที่เพิ่มขึ้นในอนาคตอาจไม่ใช่ทางเลือกในขณะนี้ การพัฒนาศักยภาพปัจจัยบวกในตลาดยังคงเป็นอัตราดอกเบี้ยที่อยู่ในเกณฑ์ต่ำและตลาดเงินโลกอยู่ในภาวะที่มีเงินล้นตลาดสามารถทำกำไรจากการลงทุนได้อย่างต่อเนื่อง เป็นผลทำให้มีเงินไหลเข้ามาในตลาดอสังหาริมทรัพย์

ที่มา: Nexus Research, December 2020

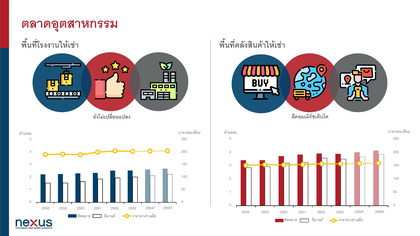

ตลาดพื้นที่พาณิชยกรรม

นายธีระวิทย์ ลิ้มทองสกุล กรรมการผู้จัดการ บริษัท เน็กซัส เรียลเอสเตท แอ็ดไวเซอรี่ จำกัด (Mr.Teerawit Limthongsakul, Managing Director of Nexus Real Estate Advisory Co., Ltd.)กล่าวว่า ผลกระทบจากโควิด-19ในปีนี้ ส่งผลกระทบในหลายๆ ด้านต่อภาพรวมตลาดพื้นที่พาณิชยกรรม ซึ่งประกอบไปด้วยตลาดอาคารสำนักงานอาคารศูนย์การค้า และอาคารอุตสาหกรรม ทั้งในเรื่องของดีมานด์ ซัพพลาย และราคาค่าเช่า เรียกได้ว่าตลาดพื้นที่พาณิชยกรรมปีนี้ยังคงทรงๆ ผู้ประกอบการควรพัฒนาฟังก์ชั่นใหม่ๆ เพื่อเสริมให้สินค้าเป็นที่ต้องการ แต่ที่กล่าวมาไม่รวมตลาดอุตสาหกรรม เนื่องจากประเทศไทยสามารถจัดการการแพร่กระจายของเชื้อโควิด-19ได้ดีส่งผลให้เกิดความเชื่อมั่นแก่ชาวต่างชาติดังนั้น ตลาดอุตสาหกรรม คลังสินค้า ยังคงไปได้ดีอย่างต่อเนื่อง

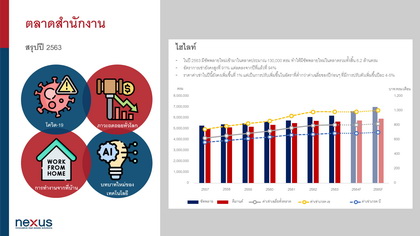

ตลาดอาคารสำนักงาน

จากการสำรวจตลาดอาคารสำนักงานในกรุงเทพฯ ในไตรมาสสุดท้ายของปี 2563 พบว่า อัตราการเช่าอาคารสำนักงาน ยังคงมีอัตราเช่าที่สูงที่ประมาณ 91% แต่ลดลงเมื่อเทียบกับปี2562ที่ 94% โดยในปีนี้ มีซัพพลายเกิดใหม่เข้ามาในตลาดอีกประมาณ1.3 แสนตารางเมตร ทำให้มีพื้นที่สะสมรวมทั้งสิ้น 6.2 ล้านตารางเมตรในแง่ของราคาค่าเช่า ยังคงมีการปรับตัวเพิ่มขึ้นจากปีก่อนเล็กน้อยที่ 1% แต่เป็นการปรับเพิ่มขึ้นในอัตราที่ต่ำกว่าค่าเฉลี่ยของปีก่อนๆ ที่มีการปรับตัวเพิ่มขึ้นปีละ 4-5% เนื่องจากผลกระทบของสถานะการณ์โควิด-19ที่ยังคงไม่คลี่คลาย ทำให้หลายบริษัทยังตัดสินใจที่จะไม่ขยายพื้นที่สำนักงานเพิ่มเติม หรือลดขนาดพื้นที่ใช้สอยที่ไม่จำเป็นลง เพื่อลดภาระค่าใช้จ่ายของบริษัท

ที่มา: Nexus Research, December 2020

ทั้งนี้ สถานการณ์ตลาดพื้นที่สำนักงานยังคงน่าจับตาอย่างต่อเนื่อง เพราะในอีก5 ปีข้างหน้า จะมีซัพพลายเกิดใหม่เข้ามาในตลาด รวมทั้งสิ้นประมาณ 1.8 ล้านตารางเมตร จากการพัฒนาที่ดินแปลงสวยใจกลางเมืองหลายแห่ง รวมถึงโซนอื่นๆ โดยรอบกรุงเทพก็มีการประกาศพัฒนาอาคารสำนักงานอย่างต่อเนื่อง อาทิ วันแบงค์คอก (One Bangkok) ย่านพระรามสี่ อาคารดับบลิวเอชเอ (WHA Building) ย่านบางนา และ อาคารวันซิตี้เซ็นเตอร์ (One City Center) ย่านเพลินจิต จากซัพพลายจำนวนมากที่จะทยอยเข้าสู่ตลาดส่งผลให้อนาคต อำนาจการต่อรอง (bargaining power) ค่าเช่าของผู้เช่าจะมีเพิ่มขึ้นกว่าแต่ก่อน เมื่อผนวกกับสถานการณ์ของเศรษฐกิจในปี2564ที่มีการคาดการณ์ว่าจะมีการฟื้นตัวอย่างช้าๆ และในอนาคตยังมีแนวโน้มของการใช้พื้นที่ลดลงในระยะยาว จากการเข้าสู่ภาวะ aging society ทำให้จำนวนคนในวัยทำงานอาจจะลดลง ปัจจัยดังกล่าว อาจส่งผลให้อัตราเช่ายังคงหดตัวและค่าเช่าอาจยังไม่ปรับตัวเพิ่มขึ้นในปีหน้า

อย่างไรก็ตาม จากการเปลี่ยนแปลงของสภาวะในตลาด ส่งผลให้ผู้ให้เช่าอาคารสำนักงานจำเป็นต้องมีการปรับตัวเพื่อให้ยังคงสามารถแข่งขันอยู่ในตลาดได้ ทั้งในแง่ของการสร้างประสบการณ์ที่ดีต่อผู้ใช้งาน รวมถึงการสร้างมูลค่าเพิ่มให้กับอาคารมากขึ้น โดยอาคารสำนักงานใหม่ๆ ที่จะเกิดขึ้นหลายโครงการ มีการเสริมฟังก์ชั่นการใช้งานพื้นที่ให้แตกต่างไปจากอาคารสำนักงานเดิมๆ โดยเน้นไปที่สุขภาพของผู้ใช้อาคารเป็นสำคัญ เช่น การยื่นขอเป็นอาคารเขียว การเพิ่มพื้นที่ฟิตเนส สวน และลู่วิ่งในอาคาร การติดตั้งเครื่องกรองอากาศ PM2.5 เป็นต้น นอกจากนี้ จากการแข่งขันที่สูงขึ้นของตลาด ทำให้เราอาจจะได้เห็นองค์ประกอบใหม่ๆ ที่จะเกิดขึ้นในอาคารสำนักงานในอนาคต เช่น Check-up clinic หรือ Data center อีกด้วย

จากการระบาดของโควิด-19 ทำให้หลายคนเริ่มตั้งคำถามกับความเหมาะสมของการใช้งาน Co-working space ซึ่งถือว่าเป็นเทรนด์มาแรงในช่วง2 – 3 ปีที่ผ่านมา จากการเก็บข้อมูลของบริษัท คุชแมน แอนด์ เวคฟิลล์ ซึ่งเป็นบริษัทพาร์ทเนอร์กับเน็กซัส จากสหรัฐอเมริกาพบว่า ยังคงมีผู้เช่าให้ความสนใจพื้นที่การทำงานแบบยืดหยุ่น (Flex workspace) อยู่บ้าง แต่เป็นในรูปแบบของ Serviced office มากขึ้น เนื่องจาก Serviced office มีความคล่องตัวและยืดหยุ่นมากกว่าอาคารสำนักงานแบบเดิม (Traditional office) สามารถทำสัญญาได้ตั้งแต่1 – 3 ปี มีห้องขนาดเล็กให้เลือกจำนวนมาก พร้อมใช้งานได้ทันที รวมถึงมีส่วนกลางและการบริการเสริมต่างๆ แต่ยังคงมีความเป็นส่วนตัวมากกว่า Co-working space แต่ทั้งนี้ สัดส่วนพื้นที่การทำงานแบบยืดหยุ่นในประเทศไทย ยังคงเป็นสัดส่วนที่น้อยมากเมื่อเทียบกับอาคารสำนักงานแบบเดิม

นอกจากนี้ การระบาดของโควิด-19 ยังส่งผลให้ต้องมีการทำงานจากที่บ้าน (Work From Home) ซึ่งเกิดขึ้นโดยฉับพลัน แต่อย่างไรก็ตาม จากการเก็บข้อมูลของบริษัท คุชแมน แอนด์ เวคฟิลล์ พบว่า ถึงแม้จะมีการระบาดของโควิด-19ก็ตาม แต่วัฒนธรรมการทำงานที่บ้าน จะยังไม่เห็นมากนักในแถบเอเชีย โดยปัจจุบันการทำงานที่บ้านในเอเชียแปซิฟิกมีเพียง 2.6% และคาดการณ์ว่าจะเพิ่มขึ้นเป็น 5.2% ในอีก 10 ปีข้างหน้า ซึ่งเป็นการเติบโตแบบค่อยเป็นค่อยไป เนื่องจากมีอีกหลายๆ บริษัทในไทยยังต้องการเวลาในการปรับตัว รวมถึงอุตสาหกรรมบางประเภทที่ไม่เอื้อให้เกิดการทำงานที่บ้าน แต่ทั้งนี้ก็ถือเป็นจุดเริ่มต้นที่สำคัญ ที่ทำให้เกิดวัฒนธรรมการทำงานที่บ้าน ทั้งนี้ เน็กซัสฯ มองว่า วัฒนธรรมการทำงานที่บ้านในไทยจะเป็นไปในรูปแบบกึ่งถาวรมากกว่า

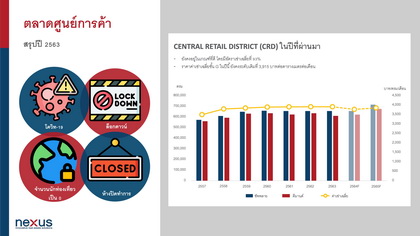

ตลาดศูนย์การค้า

ในปีที่ผ่านมา ตลาดพื้นที่ศูนย์การค้าได้รับผลกระทบมาก จากสถานการณ์โควิด-19รองจากกลุ่มท่องเที่ยวและโรงแรม ผลจากการ lockdown ประเทศ ทำให้เกิดการหยุดชะงักทางเศรษฐกิจ ส่งผลให้ GDP ติดลบครั้งแรกนับตั้งแต่เหตุการณ์ต้มยำกุ้ง รวมทั้งการหยุดชะงักในการเดินทางทางอากาศ ส่งผลให้ไม่มีนักท่องเที่ยวเดินทางเข้าไทยมาประมาณ1 ปีเต็ม ทำให้กำลังในด้านการจับจ่ายจากชาวต่างชาติกลายเป็นศูนย์

แต่ทั้งนี้ ภาพรวมตลาดพื้นที่ศูนย์การค้าในพื้นที่ Central Retail District (CRD) ยังถือว่ายังอยู่ในเกณฑ์ที่ดี โดยยังคงมีอัตราการเช่าเฉลี่ยที่ 93% ลดลงจากปีก่อนที่ 97% ซึ่งมีสาเหตุหลักมาจากห้างอิเซตัน ได้ทำการคืนพื้นที่ให้กับห้างเซ็นทรัลเวิลด์ เมื่อเดือนสิงหาคมที่ผ่านมา ในขณะที่ราคาค่าเช่าเฉลี่ยชั้น G ในปีนี้ยังคงระดับเดิมที่ 3,915 บาทต่อตารางเมตรต่อเดือน แต่ผู้เช่ามีความสามารถในการต่อรองราคาค่าเช่าได้มากขึ้น

ที่มา: Nexus Research, December 2020

ในปี 2564 คาดว่าผู้ประกอบการยังคงต้องพึ่งพาการบริโภคในประเทศเป็นหลัก เนื่องจากนักท่องเที่ยวยังคงไม่สามารถเดินทางเข้ามาได้ รวมถึงวัคซีนล๊อตแรกในไทยจะทำการฉีดได้เร็วที่สุดในไตรมาสที่ 1 ซึ่งคาดว่าจะสามารถกระจายวัคซีนได้อย่างทั่วถึง และประชาชนมีภูมิคุ้มกันได้ในครึ่งปีหลังส่งผลให้อาจมีนักท่องเที่ยวทยอยเข้ามาเร็วที่สุดในช่วงครึ่งปีหลัง โดยการท่องเที่ยวแห่งประเทศไทย ได้มีการคาดการณ์ตัวเลขไว้ที่ประมาณ 8 ล้านคนซึ่งยังคงเป็นตัวเลขที่ต่ำเมื่อเทียบกับปี 2562 ที่ 40 ล้านคน รวมไปถึงนโยบายของ ททท. เองที่เปลี่ยนแปลงไป ซึ่งจะมุ่งเน้นนักท่องเที่ยวเชิงคุณภาพมากกว่าเชิงปริมาณให้มากขึ้น โดยมีการตั้งเป้าตัวเลขนักท่องเที่ยวไว้ที่ประมาณ 25 – 30 ล้านคนต่อปี ซึ่งการลดลงของจำนวนนักท่องเที่ยวต่างชาติและการเปลี่ยนกลุ่มเป้าหมาย จะส่งผลอย่างมีนัยยะสำคัญต่อพฤติกรรมการจับจ่ายของนักท่องเที่ยว และส่งผลต่อพื้นที่ศูนย์การค้า โดยเฉพาะในย่าน CRD อย่างแน่นอน

อย่างไรก็ดี ผู้ประกอบการให้เช่าพื้นที่ศูนย์การค้า ยังคงมีแผนการขยายธุรกิจอย่างต่อเนื่องในย่าน CRD เช่น ห้างดิเอ็มสเฟียร์ และเซ็นทรัลเอ็มบาสซี ส่วนต่อขยายที่ยังคงดำเนินตามแผนเดิม แต่ต้องมีการปรับตัวและเข้าใจความต้องการที่เปลี่ยนแปลงไปของผู้บริโภคให้ทันท่วงที อีกทั้งยังต้องสร้างประสบการณ์ที่ดีให้แก่ผู้มาใช้งาน ทั้งในแง่ของสุขอนามัย รวมถึงรูปแบบร้านค้าที่มีความเป็นยุคดิจิทัลที่มากขึ้น

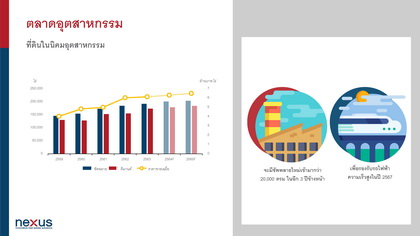

ตลาดอุตสาหกรรม

จากการทำงานอย่างหนักของบุคลากรทางการแพทย์ ส่งผลให้เกิดการควบคุมสถานการณ์การระบาดของโควิด-19ในประเทศค่อนข้างดีกว่าประเทศอื่นๆ รวมถึงนโยบายจากรัฐบาลที่ยังคงเดินหน้าโครงการโครงสร้างพื้นฐานในหลายพื้นที่ และการส่งเสริมการลงทุนในเขตพื้นที่เศรษฐกิจพิเศษ EEC ส่งผลบวกต่อนักลงทุนต่างชาติที่ตัดสินใจเข้ามาลงทุนในไทย

อย่างไรก็ตาม ผลกระทบจากการชะลอตัวทางเศรษฐกิจจากโควิด-19 และสถานการณ์ทางการเมือง มีผลต่อการตัดสินใจของนักลงทุนทั้งไทยและต่างชาติอยู่บ้าง แต่ผู้ประกอบการนิคมอุตสาหกรรมรายใหญ่ ยังมองเห็นโอกาสจากปัจจัยบวก และตั้งเป้าขยายธุรกิจอย่างต่อเนื่องในช่วง 3-4 ปีข้างหน้า โดยซัพพลายที่ดินในนิคมอุตสาหกรรมรวมมากกว่า 2 หมื่นไร่ จะทยอยเข้ามารองรับกับแผนการเปิดให้บริการรถไฟความเร็วสูงในปี 2567ซึ่งปัจจุบัน มีที่ดินในนิคมอุตสาหกรรมรวมเกือบ 2 แสนไร่ มียอดจำหน่ายไปแล้วกว่า 90% โดยมีราคาขายเฉลี่ยต่อไร่อยู่ที่ประมาณ 6.1 ล้านบาท ปรับตัวเพิ่มขึ้น 1.7% เมื่อเทียบกับปีก่อน

ที่มา: Nexus Research, December 2020

ที่มา: Nexus Research, December 2020

โดยในปีที่ผ่านมา วิกฤตโควิด-19เป็นตัวเร่งปฎิกิริยาให้ธุรกิจอีคอมเมิร์ซ มีการเติบโตอย่างก้าวกระโดด โดย SCB EICคาดว่ายอดขายในปีนี้จะโตถึง 35% ทำให้ยอดจัดส่งพัสดุโดยรวม มีแนวโน้มสูงขึ้นกว่า 4 ล้านชิ้นต่อวันส่งผลให้ธุรกิจโลจิสติกส์ในประเทศเติบโตควบคู่กันไปด้วย จึงเป็นปัจจัยสนับสนุนที่ดีต่อพื้นที่คลังสินค้าให้เช่า โดยปัจจุบันมีอัตราการเช่าพื้นที่คลังสินค้าเฉลี่ยที่ 90% จากพื้นที่ทั้งหมด 3.89 ล้านตารางเมตร และมีราคาค่าเช่าเฉลี่ยต่อเดือนต่อตารางเมตรที่ 158 บาท ในส่วนของพื้นที่โรงงานให้เช่ายังคงทรงตัว โดยในไตรมาสที่ผ่านมามีพื้นที่ให้เช่าสะสมอยู่ 2.53 ล้านตารางเมตร มีอัตราเช่าเฉลี่ยอยู่ที่ประมาณ 80% ในราคาเช่าเฉลี่ยที่ 203 บาทต่อตารางเมตรต่อเดือน

จากการวิจัยของเน็กซัสฯ พบว่า ตลาดพื้นที่เช่าโรงงานและคลังสินค้าอาจมีธุรกิจแนวใหม่เข้ามาเสริมในตลาดอนาคตเนื่องจากเทคโนโลยีกลายมาเป็นส่วนหนึ่งของชีวิตมากขึ้น ทำให้จำเป็นจะต้องเพิ่มพื้นที่การเก็บข้อมูลตามไปด้วย รวมถึงการให้ความสำคัญกับการพัฒนาและเก็บฐานข้อมูลจำนวนมาก หรือ Big Data ในหลายๆ องค์กร เพื่อเพิ่มประสิทธิภาพในการดำเนินธุรกิจให้ได้มากที่สุด ดังนั้น พื้นที่การเก็บข้อมูลหรือ Data Center จะมีความต้องการที่เพิ่มขึ้นมากอย่างแน่นอน

“ทั้งนี้ พื้นที่ Data Center ในประเทศไทย ยังมีให้เห็นไม่ค่อยมากนัก และหลายคนอาจจะยังไม่คุ้นเคยกับการให้เช่าพื้นที่ในรูปแบบนี้ แต่เชื่อว่าในอนาคตอันใกล้ เราจะเห็นธุรกิจนี้เติบโตขึ้นได้อีกมากในตลาดอาคารอุตสาหกรรม เนื่องจากลักษณะที่เหมาะสมของพื้นที่ รวมถึงราคาค่าเช่าที่เหมาะสมอีกด้วย” นายธีระวิทย์ กล่าวปิดท้าย

You must be logged in to post a comment Login